Взяв на себя обязательства погашения кредита, заёмщик обычно не допускает тот факт, что будет не способен платить кредит. Но случается всякое и возникают задолженности. А за ними и действия со стороны кредиторов, направленные на оплату просроченного долга.

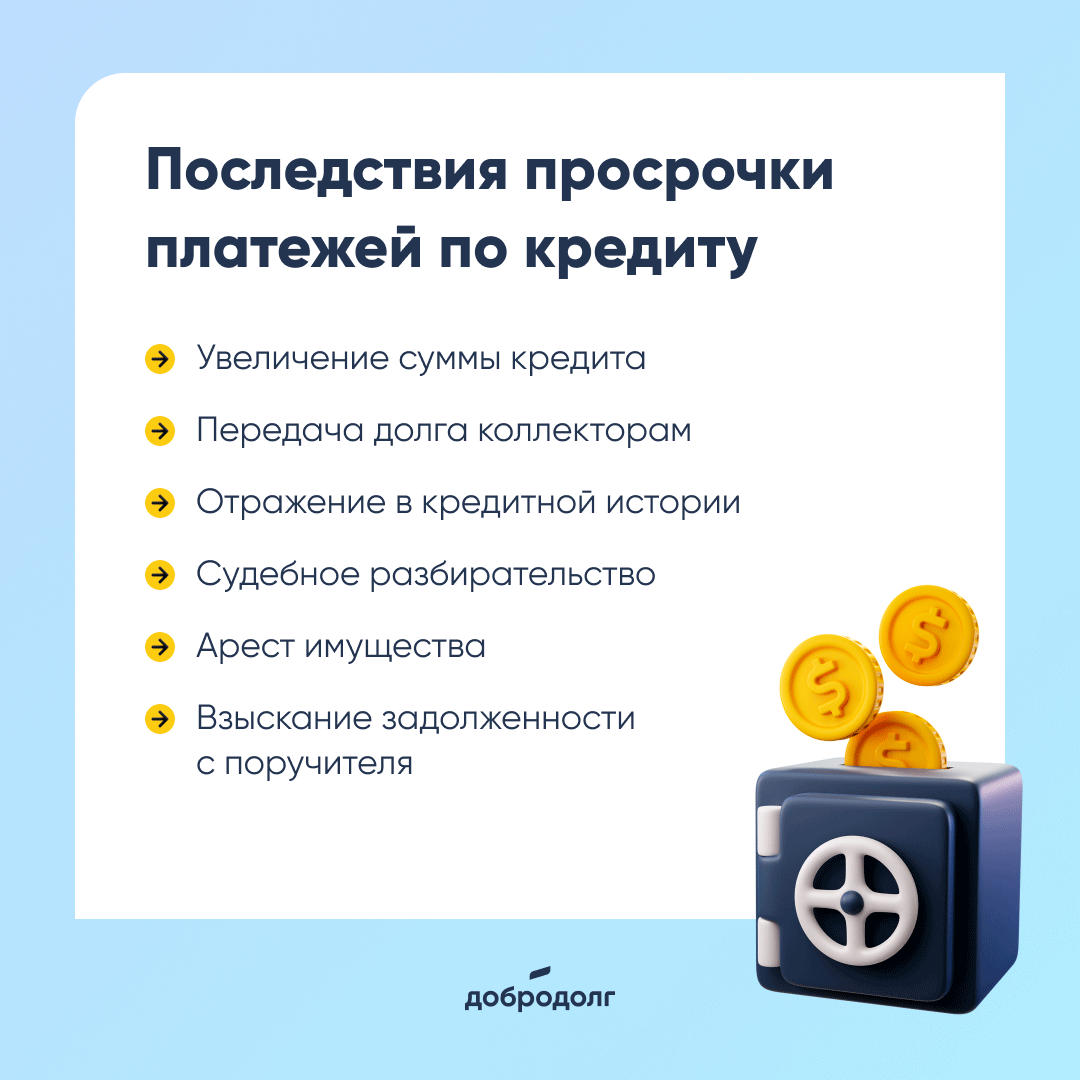

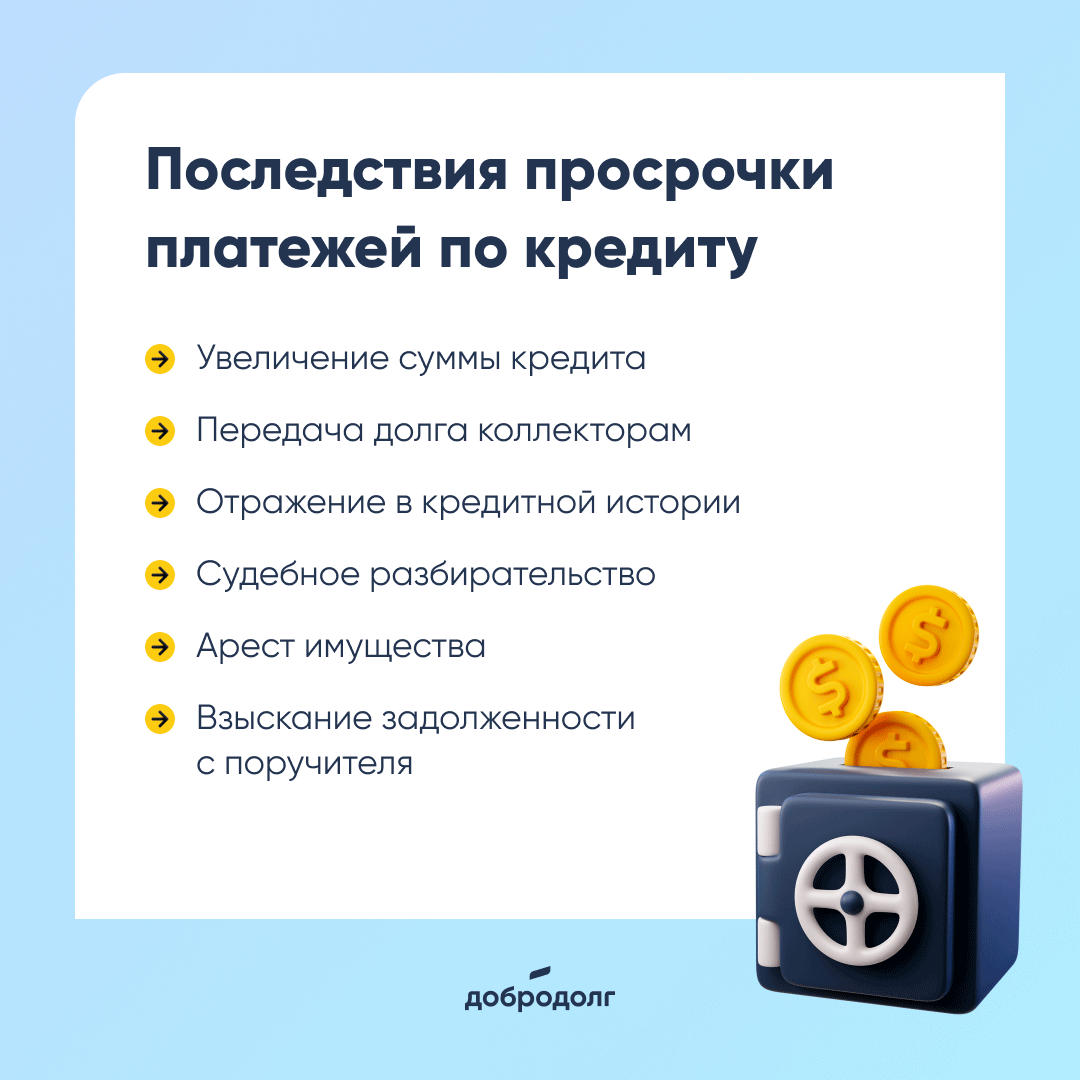

Возможные последствия просрочки:

- Увеличение суммы кредита за счёт начисления пени, штрафов, неустоек, роста процентной ставки.

- Передача третьим лицам (коллекторам). Сейчас деятельность коллекторов ограничена в выборе методов взыскания долгов. Но общение с ними в любом случае, как минимум, неприятно.

- Отражение в кредитной истории, что значительно снижает вероятность получения кредита в будущем.

- Судебное разбирательство с привлечением ФССП, что грозит запретом на выезд за пределы страны, блокировкой банковских счетов и описью имущества.

- Опись и арест имущества влекут за собой потерю недвижимости, транспорта, предметов быта.

- Взыскание задолженности с поручителя/созаёмщика, при наличии.

Не запускайте ситуацию, решайте проблему, как только возникают просрочки. Урегулируйте задолженности и верните себе финансовую стабильность. Оставьте заявку на консультацию юриста по ссылке.

В кредитной истории содержится частная информация: паспортные данные, адрес, список поданных заявок на кредиты и решения по ним, суммы кредитов и как они выплачивались, сведения о неисполненных судебных решениях и о банкротстве, долги и пени по ЖКХ. Поэтому разные организации запрашивают кредитную историю, чтобы оценить благонадёжность человека и предсказать его финансовое поведение.

Кому интересна кредитная история?

- Банкам, микрофинансовым организациям, микрокредитным кооперативам

Кредитные организации проверяют кредитную историю перед тем, как выдать кредит или заём. Если в истории много просрочек или у заёмщика много кредитов, организация откажется выдать деньги.

- Страховым компаниям

По данным бюро кредитных историй, существует связь между тем, как человек платит по кредитам, и тем, как ведёт себя за рулем. Водители, которые регулярно и надолго опаздывают с платежами, чаще попадают в аварии и приносят страховщикам убытки. Страховые компании запрашивают кредитную историю, чтобы заложить риски в цену полиса.

- Сервисам каршеринга

Каршеринговые компании запрашивают в БКИ кредитные истории и кредитные рейтинги водителей, прежде чем разрешать им пользоваться сервисом. Если человек не возвращает кредиты, компании не рискнут открывать ему доступ к автомобилям.

- Работодателям

Сотрудник с кучей долгов, просрочек и плохой кредитной историей выглядит для работодателя не привлекательно. Если же соискатель стабильно платит по кредиту, работодатель оценит это как проявление надежности и аккуратности.

- Судам и следственным органам

Следственные органы и суды запрашивают кредитную историю фигурантов дел. Данные пригодятся, если расследуется дело о мошенничестве: кредитный отчёт охарактеризует подозреваемого или поможет найти доказательства.

- Нотариусам

По закону наследуется не только имущество, но и долги умершего. Нотариусы запрашивают кредитную историю в случае смерти заёмщика и при открытии наследственного дела.

Как видно из вышеописанного, кредитная история — важная часть жизни современного человека и не стоит бросать её на самотёк, последствия могут быть плачевными. Если у вас есть просрочки по кредитам, то в срочном порядке устраните их. Если такой возможности нет, получите бесплатную консультацию по урегулированию долгов от Добродолга по ссылке, и ваша кредитная история не пострадает.

При возникновении просрочек по выданному кредиту банк в первую очередь обращает внимание на срок просроченной задолженности. Именно количество дней неоплаты влияет на то, какими будут действия со стороны банка.

Классификация просроченных платежей, в зависимости от срока:

Техническая (1 день)

Возникает в случае сбоя систем оплаты или при перечислении денежных средств из стороннего банка, т.к. межбанковские переводы осуществляются длительное время. Например, заёмщик перечислил денежные средства онлайн или через устройства самообслуживания, а зачисление произошло в течение 1-3 дней. Просрочка возникает не по вине клиента. К таким случаям банки относятся лояльно.

На кредитование негативного последствия не имеет.

Просроченная (до 29 дней)

Возникает при неуплате ежемесячного платежа частично, либо в полном размере. Сотрудники банка начинают уведомлять заёмщика по телефону, sms и электронной почте. Все действия носят информационный характер.

Такая просрочка отображается в кредитной истории и негативно влияет на последующее кредитование. Смягчат обстоятельства предоставленные банку сведения о затруднительном финансовом положении.

Досудебная (30-89 дней)

К работе по подобным просрочкам подключаются специалисты службы взыскания банка. Поступают звонки на телефоны заёмщика, созаёмщиков, поручителей, родственников и коллег. Возможен выезд по адресу проживания должника. Данная деятельность регламентируется внутренними документами банка и законодательством.

Отрицательно отражается на кредитной истории, является серьёзным препятствием для дальнейшего кредитования.

Судебная (от 90 дней)

Грубое нарушение кредитного договора. Возникает при задержке трёх и более ежемесячных платежей. В таких случаях кредитная организация имеет право подать в суд для взыскания задолженности, включая проценты, пени и штрафы.

Вероятность получения кредитов в банке снижается до минимума. Последующее кредитование под вопросом.

Не стоит ждать, что просрочки по кредиту растворятся сами собой, а банк забудет о долге. Этого не произойдет. Действуйте!

Получите консультацию по урегулированию задолженностей и верните финансовую свободу по ссылке.

- Потеря работы по независящей от вас причине — сокращения штата или закрытие компании-работодателя.

- Падение уровня доходов — например, оформление предприятием частично оплачиваемого отпуска для сотрудников.

- Необходимость длительного лечения тяжелой болезни.

- Потеря кормильца.

- Призыв в армию на срочную службу/мобилизация.

- Декретный отпуск по беременности или уходу за ребёнком в возрасте до полутора лет.

- Увеличение количества иждивенцев.

- Потеря имущества или здоровья вследствие несчастного случая — пожара, ограбления, стихийного бедствия.

Если по одной из этих причин вы не в состоянии самостоятельно справиться с долгами, мы поможем уменьшить долг и снизить размер ежемесячного платежа. Оставьте заявку на бесплатную консультацию по ссылке.

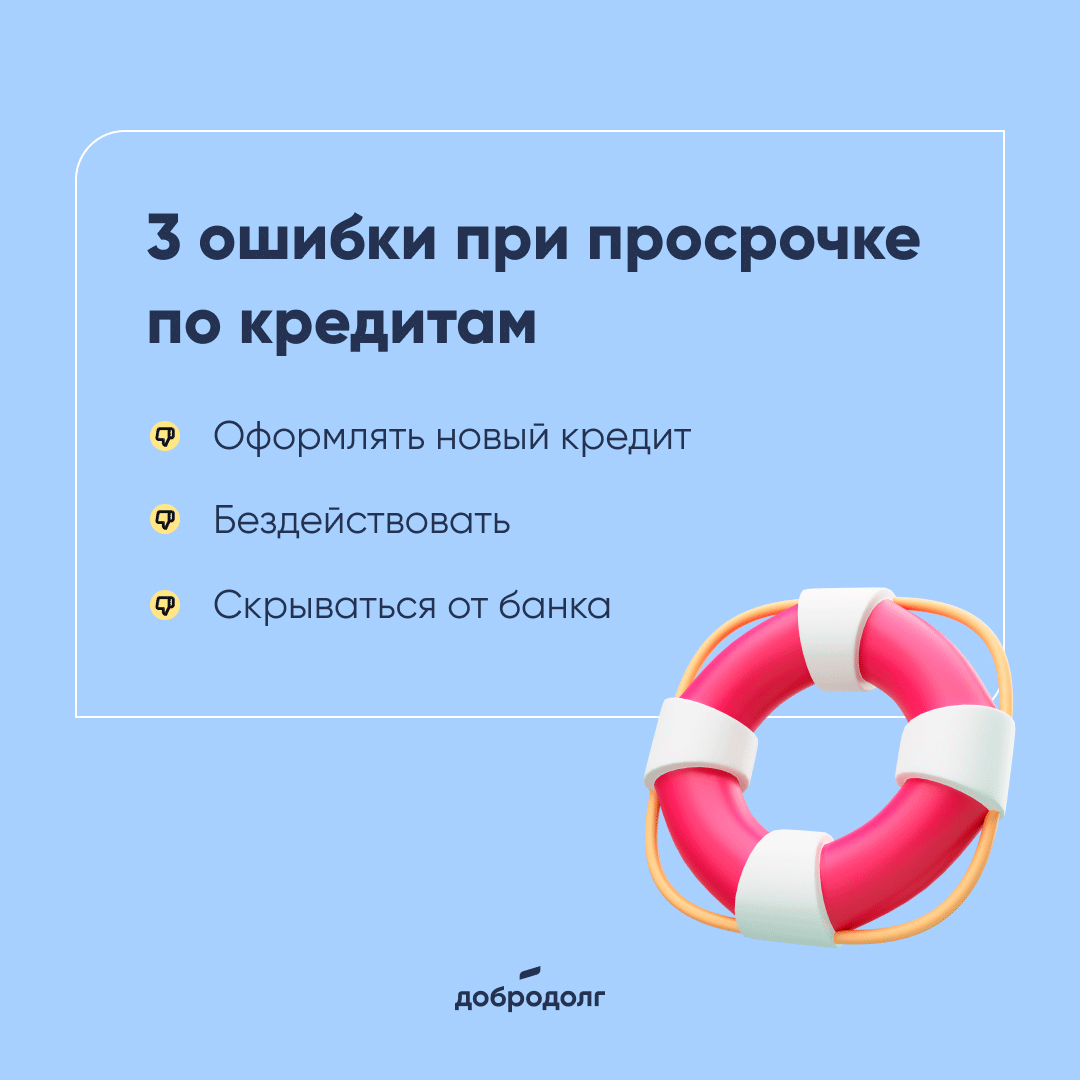

Часто при появлении просрочки по кредитам заёмщики начинают нервничать и совершают ошибки, которые приводят к ухудшению отношений с кредитором и только добавляют проблем. Что не нужно делать при возникновении задолженности:

- Оформлять новый кредит для закрытия существующих.

Деньги закончатся, а долг только увеличится.

- Бездействовать.

Банк не забудет про задолженность, и проблема не решится сама собой.

- Скрываться от банка.

Будьте на связи — покажите заинтересованность в решении затруднений.

Не наступайте на чужие грабли, не суетитесь и не скрывайтесь. Признайте проблему и ищите пути решения — обратитесь к нам для урегулирования долговых обязательств.

Записывайтесь на бесплатную консультацию юриста по ссылке.

У решения этой проблемы несколько вариантов.

- Кредитные каникулы.

Если просрочка не больше 3 месяцев и существуют объективные причины (справка об увольнении, медицинские счета), банк может пойти навстречу.

- Пролонгация.

Можно подлить срок кредита, но при этом снизить размер платежа.

- Банкротство.

Способ избавиться от долгов согласно ФЗ №127 «О несостоятельности». Минусы — банкротство накладывает определённые обязательства и ограничения.

- Урегулирование задолженности.

Снижение суммы долга, сокращение срока выплат и уменьшение размера платежа путём переговоров компании-посредника с кредитором.

Мы та самая компания-посредник и готовы урегулировать ваши долги. Хотите узнать подробнее? Запишитесь на бесплатную консультацию по ссылке.